「自分には相続税がいくらかかるのか?」

相続税がどの程度かかるのか、簡単に知れたら理想的ですよね。

そんな想いにお答えして、どのサイトよりも緻密で、どのサイトよりもパッと一目でわかることを目指し、相続税の早見表をつくりました。

相続税額の概算を調べるのに、ぜひご活用ください。

また、厳密な相続税額を出すために必要な、様々な特例・税額軽減も合わせて紹介します。

厳密な相続税額を把握したい方は、合わせてご活用ください。

目次

1.相続税早見表

「相続税はいくらかかるのだろう?」という声にお応えして、相続税額の早見表を作成しました。

相続税がどの程度かかるのか知りたい方にご活用いただければ幸いです。

ただし、実際の相続税額は、一概にこの早見表の通りになるわけではありません。

相続税とは「相続した人が誰かによって増額・減額することがある」「様々な控除・特例制度を利用することで、減額することがある」税金です。

早見表はあくまでも概算を把握するためにご活用ください。

<配偶者なし、相続人が子のみのケース>

| 財産額 | 相続人 子1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 3,000万 | 0 | 0 | 0 | 0 | 0 |

| 3,100万 | 0 | 0 | 0 | 0 | 0 |

| 3,200万 | 0 | 0 | 0 | 0 | 0 |

| 3,300万 | 0 | 0 | 0 | 0 | 0 |

| 3,400万 | 0 | 0 | 0 | 0 | 0 |

| 3,500万 | 0 | 0 | 0 | 0 | 0 |

| 3,600万 | 0 | 0 | 0 | 0 | 0 |

| 3,700万 | 10万 | 0 | 0 | 0 | 0 |

| 3,800万 | 20万 | 0 | 0 | 0 | 0 |

| 3,900万 | 30万 | 0 | 0 | 0 | 0 |

| 4,000万 | 40万 | 0 | 0 | 0 | 0 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 4,100万 | 50万 | 0 | 0 | 0 | 0 |

| 4,200万 | 60万 | 0 | 0 | 0 | 0 |

| 4,300万 | 70万 | 10万 | 0 | 0 | 0 |

| 4,400万 | 80万 | 20万 | 0 | 0 | 0 |

| 4,500万 | 90万 | 30万 | 0 | 0 | 0 |

| 4,600万 | 100万 | 40万 | 0 | 0 | 0 |

| 4,700万 | 115万 | 50万 | 0 | 0 | 0 |

| 4,800万 | 130万 | 60万 | 0 | 0 | 0 |

| 4,900万 | 145万 | 70万 | 10万 | 0 | 0 |

| 5,000万 | 160万 | 80万 | 20万 | 0 | 0 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 5,100万 | 175万 | 90万 | 30万 | 0 | 0 |

| 5,200万 | 190万 | 100万 | 40万 | 0 | 0 |

| 5,300万 | 205万 | 110万 | 50万 | 0 | 0 |

| 5,400万 | 220万 | 120万 | 60万 | 0 | 0 |

| 5,500万 | 235万 | 130万 | 70万 | 10万 | 0 |

| 5,600万 | 250万 | 140万 | 80万 | 20万 | 0 |

| 5,700万 | 265万 | 150万 | 90万 | 30万 | 0 |

| 5,800万 | 280万 | 160万 | 100万 | 40万 | 0 |

| 5,900万 | 295万 | 170万 | 110万 | 50万 | 0 |

| 6,000万 | 310万 | 180万 | 120万 | 60万 | 0 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 6,100万 | 325万 | 190万 | 130万 | 70万 | 10万 |

| 6,200万 | 340万 | 200万 | 140万 | 80万 | 20万 |

| 6,300万 | 355万 | 215万 | 150万 | 90万 | 30万 |

| 6,400万 | 370万 | 230万 | 160万 | 100万 | 40万 |

| 6,500万 | 385万 | 245万 | 170万 | 110万 | 50万 |

| 6,600万 | 400万 | 260万 | 180万 | 120万 | 60万 |

| 6,700万 | 420万 | 275万 | 190万 | 130万 | 70万 |

| 6,800万 | 440万 | 290万 | 200万 | 140万 | 80万 |

| 6,900万 | 460万 | 305万 | 210万 | 150万 | 90万 |

| 7,000万 | 480万 | 320万 | 220万 | 160万 | 100万 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 7,100万 | 500万 | 335万 | 230万 | 170万 | 110万 |

| 7,200万 | 520万 | 350万 | 240万 | 180万 | 120万 |

| 7,300万 | 540万 | 365万 | 250万 | 190万 | 130万 |

| 7,400万 | 560万 | 380万 | 260万 | 200万 | 140万 |

| 7,500万 | 580万 | 395万 | 270万 | 210万 | 150万 |

| 7,600万 | 600万 | 410万 | 280万 | 220万 | 160万 |

| 7,700万 | 620万 | 425万 | 290万 | 230万 | 170万 |

| 7,800万 | 640万 | 440万 | 300万 | 240万 | 180万 |

| 7,900万 | 660万 | 455万 | 314万 | 250万 | 190万 |

| 8,000万 | 680万 | 470万 | 330万 | 260万 | 200万 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 8,100万 | 700万 | 485万 | 345万 | 270万 | 210万 |

| 8,200万 | 720万 | 500万 | 360万 | 280万 | 220万 |

| 8,300万 | 740万 | 515万 | 375万 | 290万 | 230万 |

| 8,400万 | 760万 | 530万 | 390万 | 300万 | 240万 |

| 8,500万 | 780万 | 545万 | 405万 | 310万 | 250万 |

| 8,600万 | 800万 | 560万 | 420万 | 320万 | 260万 |

| 8,700万 | 830万 | 575万 | 435万 | 330万 | 270万 |

| 8,800万 | 860万 | 590万 | 450万 | 340万 | 280万 |

| 8,900万 | 890万 | 605万 | 465万 | 350万 | 290万 |

| 9,000万 | 920万 | 620万 | 480万 | 360万 | 300万 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 9,100万 | 950万 | 635万 | 495万 | 370万 | 310万 |

| 9,200万 | 980万 | 650万 | 510万 | 380万 | 320万 |

| 9,300万 | 1,010万 | 665万 | 525万 | 390万 | 330万 |

| 9,400万 | 1,040万 | 680万 | 540万 | 400万 | 340万 |

| 9,500万 | 1,070万 | 695万 | 555万 | 415万 | 350万 |

| 9,600万 | 1,100万 | 710万 | 570万 | 430万 | 360万 |

| 9,700万 | 1,130万 | 725万 | 585万 | 445万 | 370万 |

| 9,800万 | 1,160万 | 740万 | 600万 | 460万 | 380万 |

| 9,900万 | 1,190万 | 755万 | 615万 | 475万 | 390万 |

| 1億 | 1,220万 | 770万 | 630万 | 490万 | 400万 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 1億 1,000万 | 1,520万 | 960万 | 779万 | 640万 | 500万 |

| 1億 2,000万 | 1,820万 | 1,160万 | 930万 | 790万 | 650万 |

| 1億 3,000万 | 2,120万 | 1,360万 | 1,080万 | 940万 | 800万 |

| 1億 4,000万 | 2,460万 | 1,560万 | 1,240万 | 1,090万 | 950万 |

| 1億 5,000万 | 2,860万 | 1,840万 | 1,440万 | 1,240万 | 1,100万 |

| 1億 6,000万 | 3,260万 | 2,140万 | 1,640万 | 1,390万 | 1,250万 |

| 1億 7,000万 | 3,660万 | 2,440万 | 1,840万 | 1,540万 | 1,400万 |

| 1億 8,000万 | 4,060万 | 2,740万 | 2,040万 | 1,720万 | 1,550万 |

| 1億 9,000万 | 4,460万 | 3,040万 | 2,240万 | 1,920万 | 1,700万 |

| 2億 | 4,860万 | 3,340万 | 2,460万 | 2,120万 | 1,850万 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 2億 1,000万 | 5,260万 | 3,640万 | 2,760万 | 2,320万 | 2,000万 |

| 2億 2,000万 | 5,660万 | 3,940万 | 3,059万 | 2,520万 | 2,200万 |

| 2億 3,000万 | 6,060万 | 4,240万 | 3,360万 | 2,720万 | 2,400万 |

| 2億 4,000万 | 6,480万 | 4,540万 | 3,660万 | 2,920万 | 2,600万 |

| 2億 5,000万 | 6,930万 | 4,920万 | 3,960万 | 3,120万 | 2,800万 |

| 2億 6,000万 | 7,380万 | 5,320万 | 4,260万 | 3,380万 | 3,000万 |

| 2億 7,000万 | 7,830万 | 5,720万 | 4,560万 | 3,680万 | 3,200万 |

| 2億 8,000万 | 8,280万 | 6,120万 | 4,860万 | 3,980万 | 3,400万 |

| 2億 9,000万 | 8,730万 | 6,520万 | 5,160万 | 4,280万 | 3,600万 |

| 3億 | 9,180万 | 6,920万 | 5,460万 | 4,580万 | 3,800万 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 3億 1,000万 | 9,630万 | 7,320万 | 5,760万 | 4,880万 | 4,000万 |

| 3億 2,000万 | 1億 80万 | 7,720万 | 6,060万 | 5,180万 | 4,300万 |

| 3億 3,000万 | 1億 530万 | 8,120万 | 6,360万 | 5,480万 | 4,600万 |

| 3億 4,000万 | 1億 1,000万 | 8,520万 | 6,660万 | 5,780万 | 4,900万 |

| 3億 5,000万 | 1億 1,500万 | 8,920万 | 6,980万 | 6,080万 | 5,200万 |

| 3億 6,000万 | 1億 2,000万 | 9,320万 | 7,380万 | 6,380万 | 5,500万 |

| 3億 7,000万 | 1億 2,500万 | 9,720万 | 7,780万 | 6,680万 | 5,800万 |

| 3億 8,000万 | 1億 3,000万 | 1億 120万 | 8,180万 | 6,980万 | 6,100万 |

| 3億 9,000万 | 1億 3,500万 | 1億 520万 | 8,580万 | 7,280万 | 6,400万 |

| 4億 | 1億 4,000万 | 1億 920万 | 8,980万 | 7,580万 | 6,700万 |

| 財産額 | 相続人 1人 | 相続人 2人 | 相続人 3人 | 相続人 4人 | 相続人 5人 |

| 4億 1,000万 | 1億 4,500万 | 1億 1,320万 | 9,380万 | 7,880万 | 7,000万 |

| 4億 2,000万 | 1億 5,000万 | 1億 1,720万 | 9,780万 | 8,180万 | 7,300万 |

| 4億 3,000万 | 1億 5,500万 | 1億 2,120万 | 1億 180万 | 8,480万 | 7,600万 |

| 4億 4,000万 | 1億 6,000万 | 1億 2,520万 | 1億 580万 | 8,780万 | 7,900万 |

| 4億 5,000万 | 1億 6,500万 | 1億 2,960万 | 1億 980万 | 9,080万 | 8,200万 |

| 4億 6,000万 | 1億 7,000万 | 1億 3,410万 | 1億 1,380万 | 9,440万 | 8,500万 |

| 4億 7,000万 | 1億 7,500万 | 1億 3,860万 | 1億 1,780万 | 9,840万 | 8,800万 |

| 4億 8,000万 | 1億 8,000万 | 1億 4,310万 | 1億 2,180万 | 1億 240万 | 9,100万 |

| 4億 9,000万 | 1億 8,500万 | 1億 4,760万 | 1億 2,580万 | 1億 640万 | 9,400万 |

| 5億 | 1億 9,000万 | 1億 5,210万 | 1億 2,980万 | 1億 1,040万 | 9,700万 |

2.厳密な相続税額を計算するには、様々な特例・税額控除を考慮する必要がある

厳密な相続税額を計算するには、様々な特例・税額控除を考慮する必要があります。

相続税額を増減させる主な特例・税額控除は、以下の10種類です。

2-1.小規模宅地の特例(特定居住用)

小規模宅地の特例(特定居住用)とは、自宅の敷地は上限330㎡まで評価額を80%減額できるという制度です。

詳細は以下のページをご覧ください。

■辻・本郷税理士法人のコラム 家を相続したら相続税額が安くなる?~「小規模宅地等の特例」基礎編

■国税庁HP 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

2-2.農地の納税猶予の特例

農地等の納税猶予の特例とは、農業を営んでいた人から農地等を相続し、跡を継いで農業を営む場合、取得した農地等の価額のうち「農業投資価格」による価額を超える部分における相続税額の納税が猶予されるという制度です。

詳細は以下のページをご覧ください。

■辻・本郷 税理士法人のコラム 農地を相続して営農するなら知っておきたい、農地等の納税猶予

■国税庁HP 農業相続人が農地等を相続した場合の納税猶予の特例

2-3.相続税額の2割加算

相続税額の2割加算とは、相続税を納める人が、亡くなった人(被相続人)からみて「配偶者・一親等の血族」以外の人の場合は、相続税額が20%増しになるという制度です。

詳細は以下のページをご覧ください。

■辻・本郷 税理士法人のコラム 相続税額の2割加算とは?

■国税庁HP 相続税額の2割加算

2-4.贈与税額控除

贈与税額控除とは、贈与時に支払っていた贈与税を相続税額から控除することです。

相続又は遺贈により財産を取得した人が、被相続人から相続開始前3年以内に財産の贈与を暦年贈与で受けていた場合には、その財産の価額を相続税の課税価格に加算して相続税を計算します。

贈与を受けたときに贈与税を払っている場合、相続税と贈与税が同じ資産に二重で課税されることになってしまうので、贈与時に支払っていた贈与税を相続税額から控除します。

詳細は以下のページをご覧ください。

■国税庁HP 贈与財産の加算と税額控除(暦年課税)

2-5.配偶者の税額の軽減

配偶者の税額の軽減とは、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、次の金額のどちらか多い金額までは相続税がかからないという制度です。

- 1億6千万円

- 配偶者の法定相続分相当額(総遺産価額の1/2)

詳細は以下のページをご覧ください。

■辻・本郷税理士法人のコラム 配偶者の相続税が安くなる制度 ~税額軽減

■国税庁HP 配偶者の税額の軽減

2-6.未成年者控除

未成年者控除とは、相続人が未成年者(18歳未満)のときに、相続税の額から一定の金額を差し引くという制度です。

詳細は以下のページをご覧ください。

■辻・本郷 税理士法人のコラム 未成年者・障害者の方は相続税が軽減されます

■国税庁HP 未成年者の税額控除

2-7.障害者控除

障害者控除とは、相続人が85歳未満の障害者のときに、相続税の額から一定の金額を差し引くという制度です。

詳細は以下のページをご覧ください。

■辻・本郷 税理士法人のコラム 未成年者・障害者の方は相続税が軽減されます

■国税庁HP 障害者の税額控除

2-8.相次相続控除

相次相続控除とは、今回の相続開始前10年以内に被相続人が相続、遺贈や相続時精算課税に係る贈与によって財産を取得し相続税が課されていた場合、その被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人の相続税額から、一定の金額を控除するという制度です。

詳細は以下のページをご覧ください。

■辻・本郷 税理士法人のコラム 相次相続控除 ~相続税申告書は捨てずに保管しましょう~

■国税庁HP 相次相続控除

2-9.外国税額控除

外国税額控除とは、海外との二重課税を回避するために、国外で支払った相続税に相当する税金を、一定額まで日本の相続税から控除できる制度です。

詳細は以下のページをご覧ください。

■辻・本郷 税理士法人のコラム 申告義務のない控除

■国税庁HP 外国税額控除

2-10.寄付金控除

寄付金控除とは、相続によって取得した財産を、相続税の申告期限までに、以下の団体に寄付または支出した場合は、その寄付をした財産や支出した金銭は相続税の対象としないという制度です。

- 国への寄付

- 地方公共団体への寄付

- 公益を目的とする事業を行う特定の法人への寄付

- 認定非営利活動法人(認定NPO法人)への寄付

- 特定の公益信託の信託財産として支出

詳細は以下のページをご覧ください。

■辻・本郷 税理士法人のコラム 相続財産を寄付したら、相続税が安くなる?

■国税庁HP 相続財産を公益法人などに寄附したとき

3.相続税の計算を自分でできないと思ったら、税理士におまかせ

様々な特例・税額控除を「自分で考慮することが難しい…」と感じた方は、相続専門税理士に依頼するようにしましょう。

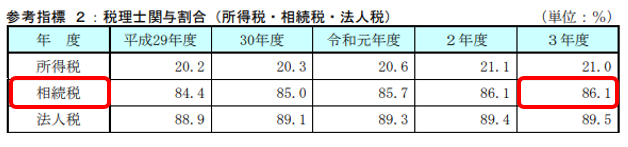

実際に財務省が発表した統計によると、相続税申告を行った人のうちの86.1%の方が税理士に相続税申告を依頼しています。

相続税の計算をご自身でおこなわないということは、決して珍しいことではありません。

■財務省発表資料 令和3事務年度国税庁実績評価書

■財務省発表資料 令和3事務年度国税庁実績評価書

4.まとめ

今回は相続税の早見表を紹介しました。

ご自身の相続税の目安額はお分かりになりましたでしょうか。

ただし、実際の相続税額は、一概にこの早見表の通りになるわけではありません。

2章で紹介した様々な特例・税額控除により、相続税は増減します。

様々な特例・税額控除を、「自分で考慮することが難しい…」と感じた方は、相続専門税理士に依頼するようにしましょう。